Alles zur Umsatzsteuer, Teil 2: Umsatzsteuer und Fernverkehr – für alle Unternehmer, die auch grenzüberschreitend leisten

Fernverkäufe

Die Regeln des Versandhandels werden ab 01. Juli 2021 neu definiert und in „Fernverkauf“ umbenannt.

Ein Fernverkauf liegt vor, wenn

• ein Gegenstand an einen Nichtunternehmer geliefert wird

• die Ware entweder grenzüberscheitend innerhalb der EU oder

• aus dem Drittland in einen Mitgliedstaat transportiert wird

• der Transport durch den Lieferanten veranlasst wird

• und die neue EU-weite Lieferschwelle für innergemeinschaftliche Fernverkäufe von 10.000,00 Euro / Jahr überschritten wird.

Damit liegt der Ort der Leistung in einem anderen Mitgliedstaat (bei Überschreiten der europaweiten Lieferschwelle von 10.000,00 Euro ab 1,00 Euro). Die Rechnungsstellung erfolgt dabei nach den Regelungen des anderen Mitgliedstaats. Dieser hat dann auch die Registrierungspflicht und und die Pflicht zur Abgabe von Steuererklärungen.

Hier ein Beispiel:

Unternehmer U aus Deutschland verkauft und liefert Waren an Privatpersonen in Frankreich, Italien und der Schweiz in Höhe von je EUR 7.500.

Die Lieferungen von U an Kunden in Frankreich und Italien sind in Frankreich und Italien steuerbar, da es sich hierbei um innergemeinschaftliche Fernverkäufe handelt und die Summe dieser Fernverkäufe den Schwellenwert von EUR 10.000 übersteigt. Achtung: Die Auslieferung in die Schweiz bleibt in Deutschland weiterhin steuerfrei.

Erfolgen Meldungen im One-Stop-Shop (siehe Informationen zum USt.-Punkt „One-Stop-Shop“), gilt diese Regelung nicht. In diesem Fall wird die in den einzelnen EU-Ländern zu zahlende Umsatzsteuer in einem Betrag an das Bundeszentralamt für Steuern bezahlt.

One-Stop-Shop (OSS) und Import-One-Stop-Shop (IOSS)

Das One-Stop-Shop-Verfahren (OSS) ist ein besonderes zentrales Besteuerungsverfahren zur Meldung und Abfuhr von im EU-Ausland geschuldeter Umsatzsteuer.

Diese Regelung gilt für Lieferungen und sonstige Leistungen von Unternehmern, die in einem ausländischen EU-Staat steuerpflichtig sind.

Bisher musste sich der leistende Unternehmer beim ausländischen Staat registrieren lassen und dort die jeweilige ausländische Umsatzsteuer abführen, insbesondere, wenn sein Kunde kein Unternehmer und damit das sog. reverse-charge-Verfahren nicht geltend ist.

Wird zukünftig das OSS-Verfahren in Anspruch genommen, werden die ausländischen Steuerbeträge direkt an das Bundeszentralamt für Steuern gezahlt und von dort weitergeleitet. Die Registrierung im Ausland entfällt.

Der Antrag zur Teilnahme erfolgt elektronisch beim Bundeszentralamt für Steuern. Es wird eine zentrale Steuererklärung hierüber abgegeben.

Bitte beachten Sie: Die Erklärungs- und Zahlungsfrist ist bis zum Ablauf des 20. Tages nach dem jeweiligen Kalendervierteljahr zu erfüllen.

Das OSS-Verfahren ist anwendbar auf sämtliche sonstige Leistungen, die durch einen Unternehmer (mit Sitz in der EU oder Drittland) erbracht werden und in einem anderen Mitgliedstaat bzw. im Gemeinschaftsgebiet zu besteuern sind. Es ist damit auch für Fernverkäufe anwendbar, allerdings nur innerhalb der EU.

Ein Import-One-Stop-Shop (IOSS) wird dann eingeführt, wenn Gegenstände in Sendungen mit einem Sachwert von mindestens 150,00 Euro aus dem Drittlandgebiet verkauft werden. Besitzt der Unternehmer nach Zollansicht eine gültige Identifikationsnummer und wurde daneben eine Meldung über das IOSS abgegeben, ist die Einfuhr dann steuerfrei.

Neu: Elektronische Schnittstellen (insbesondere Online-Marktplätze) als Steuerschuldner

Da es insbesondere bei über elektronische Schnittstellen vermittelten Umsätzen zwischen Kunden und Händlern aus Drittstaaten oftmals nicht zur Abführung der geschuldeten Umsatzsteuer kommt, gibt es zur Absicherung neue Regelungen.

Diese Regelungen gelten zum Beispiel für den Fall, dass:

ein im Drittland ansässiger Unternehmer Ware innerhalb der EU an einen Nichtunternehmer liefert, wobei das Liefergeschäft über eine elektronische Schnittstelle (z.B. Marktplatz) abgewickelt wird oder

ein in der EU ansässiger Unternehmer Ware mit einem Sachwert von höchstens 150,00 Euro aus dem Drittland an einen Nichtunternehmer in der EU liefert, wobei das Liefergeschäft über eine elektronische Schnittstelle (z.B. Marktplatz) abgewickelt wird.

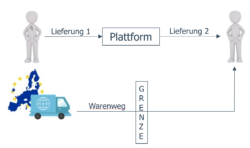

In beiden Fällen wird dem Unternehmer ein fiktives Reihengeschäft unterstellt. Die Lieferung der Schnittstelle an die Privatperson ist als Fernverkauf in Deutschland steuerpflichtig. Die Schnittstelle ist auch Schuldner der Umsatzsteuer. Die Lieferung des Händlers an die Schnittstelle in Deutschland ist entweder steuerfrei oder nicht steuerbar.

Anwendbar für die Schnittstelle ist alternativ aber auch das besondere Besteuerungsverfahren OSS oder IOSS.

Besonderes Verfahren für die Einfuhr von Sendungen bis zu 150,00 Euro

Ab dem 1. Juli 2021 wird die bisherige Einfuhrumsatzsteuerbefreiung für Waren bis 22,00 Euro gänzlich aufgehoben, wohingegen die Zollbefreiung für Waren bis 150,00 Euro weiter besteht.

Zukünftig wird allerdings für jede Sendung eine Einfuhrabfertigung notwendig sein. Wegen des höheren Verwaltungsaufwandes können dann aber auch Post-/Paket-Dienstleister Waren im Namen und auf Rechnung der Empfänger zum freien Verkehr anmelden.

Für Rückfragen stehe ich Ihnen gerne zur Verfügung,

Ihr Christoph Schlich

Dipl.-Wi. Jur. (FH) Christoph Schlich

christoph.schlich@ahw-unternehmerkanzlei.de